Налоговая декларация 3-НДФЛ – это обязательный документ, который сдается физическими и юридическими лицами в налоговую инспекцию по месту жительства или по адресу регистрации. Справки 3 НДФЛ для налоговой заполняют на соответствующих бланках с соблюдением требований госорганов.

Порядок заполнения 3 НДФЛ

Порядок заполнения документа подробно расписан в инструкциях, разработанных ФНС. Несмотря на это, физическим лицам необходимо тщательно следить за изменениями, которые периодически вносятся в Налоговый кодекс. Это поможет избежать ошибок при заполнении Декларации. Следует помнить, что заполненный с неточностями отчет не будет считаться действительным.

Основные поправки, внесенные в декларацию 3-НДФЛ в 2018 году

Прежде чем заполнять налоговую декларацию, необходимо ознакомиться с нововведениями в форму отчетности в 2018 году.

Физические лица, которые попадают под определение для самостоятельной сдачи отчетности о своих доходах или хотят получить вычет по ПН, в 2018 году подают декларацию 3-НДФЛ на обновленном бланке. Форма отчета была утверждена приказом ФНС РФ № ММВ-7-11/822 от 25.10.2017 года. Скачать бланк можно на официальном сайте ФНС или получить бесплатно в налоговых инспекциях.

Основные изменения, на которые необходимо обращать внимание при заполнении 3-НДФЛ:

- Появился новый социальный вычет по расходам, связанным с независимой оценкой квалификации;

- Установлен инвестиционный вычет в полном объеме суммы прибыли от продажи ценных бумаг;

- Документально обоснованы особенности обложения налогом доходов от продажи недвижимости (ФЗ № 382 от 29.11.2014г.).

В связи с нововведениями внеслись корректировки в бланк отчетности:

- Титульный лист – поле с адресом физического лица заменено на контактный номер телефона;

- Лист Д1 – адрес объекта заменен на кадастровый номер и сведения о местонахождении. Исключены строки, в которых приводился остаток имущественного вычета перешедшего из предыдущего периода;

- Лист Е1 – исключена строка с указанием количества месяцев в которых сумма дохода не превышала 350 тысяч рублей. Добавлена строка, в которой необходимо указать сумму вычета за прохождение независимой оценки квалификации;

- Изменены штрих коды всех страниц декларации;

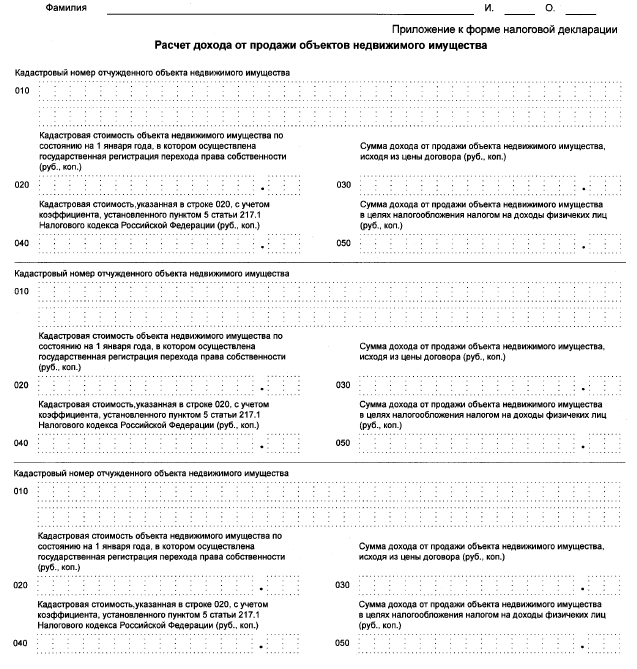

- Появилось новое приложение для расчета дохода, следующее за листом И. Теперь физлица обязаны привести расчет дохода от каждой сделки купли-продажи недвижимого имущества. Это касается только объектов, оформленных в собственность с 1.01.2016 года. (Рис.1)

На основании вышеуказанного приказа, отчитаться за полученные доходы и заявить о налоговом вычете на новом бланке необходимо за полный налоговый период 2017 года. Из этого следует, что в 2018 году 3-НДФЛ сдают с учетом всех изменений и поправок.

Плательщики налога на прибыль и объекты налогообложения

ФНС разделяет плательщиков НДФЛ на две группы:

- Лица, налоговые резиденты РФ, фактически понимать – находящиеся на территории Российской Федерации не менее 183 дней в течение 1 года.

- Лица, не резиденты РФ, но получающие доход на территории всех регионов России.

Самостоятельно подавать декларацию о полученных доходах, а также возврата части налогового вычета, обязаны следующие граждане:

- Физические лица, осуществляющие предпринимательскую деятельность - ИП;

- Лица, чья деятельность связана с осуществлением частной практики – нотариусы, адвокаты и т.д.

- Граждане, получающие доход от сдачи в аренду имущества;

- Физические лица, получившие доход от продажи недвижимости, которая была в собственности меньше предельного срока владения;

- Лица, резиденты РФ, получившие доход за пределами Российской Федерации (проценты по банковским вкладам, дивиденды, доход от продажи зарубежной собственности);

- Граждане, получившие выигрыш в лотерею и другие игры, связанные с заведомым риском;

- Наследники авторов научных трудов, произведений искусства, литературных произведений, изобретений, получающие прибыль в виде вознаграждения;

- Физические лица, получившие доход в виде дарения от сторонних людей (физических лиц), которые не являются близкими родственниками, согласно Семейному кодексу РФ;

- Доходы, полученные от наследства согласно завещанию не членов семьи по определению Семейного кодекса РФ;

- Физические лица, которые получают доход от целевого капитала некоммерческой организации (эндаумента).

Налоговый вычет

Сумма на которую уменьшается основновной доход (налоговая база), облагаемй доходом называется налоговым вычетом. Претендовать на него могут все граждане РФ, которые платят налог на прибыль по ставке 13%. Например, лечение, покупка недвижимости, некоторые виды обучения и т.д дают возможность получения компенсации раннее уплаченого НДФЛ.

Налоговым кодексом (НК) определены следующие группы налогового вычета:

- Стандартные - физические лица определенной категории:чернобыльцы, военнослужащие, родители 2 и более детей, инвалиды детства и т.д. (статья 218 НК РФ);

- Социальные - лечение, благотворительность, образование, пенсионное страхование (статья 219 НК РФ);

- Инвестиционные - доходы от операций с ценными бумагами на организованном инвестиционном рынке (статья 219.1 НК РФ);

- Имущественные - продажа, покупка жилья, строительство, приобретение земельного участка (статья 220 НК РФ);

- Профессиональные - договора ГПХ, частная практика, ИП, авторские вознаграждения (статья 221 НК РФ);

- Налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами на организованном рынке - получившийся отрицательный результат может быть учтен в следующем периоде.

Налоговые вычеты не применяются к гражданам у которых в принципе отсутствует облагаемый доход - безработным и индивидуальным предпринимателям, со специальными режимами налогооблажения.

Способы подачи отчетности

Оплатить налоги и подать Декларацию 3-НДФЛ можно следующими способами:

- Воспользоваться сервисом «Уплата налогов физических лиц» на официальном сайте ФНС.

- В бумажном виде. Узнать адрес и платежные реквизиты можно через сервис «Адрес и платежные реквизиты Вашей инспекции» или в любой местной ФНС.

- В электронной форме.

Федеральной налоговой службой была разработана специальная программа «Декларация», которая может оказать существенную помощь в заполнение отчета 3-НДФЛ. Скачать ПО можно на официальном сайте. Понятный интерфейс, доступность информации – даже новичок без труда разберется в тонкостях заполнения. В процессе введения данных, программа в автоматическом режиме проверяет правильность, в результате вероятность допущения ошибки сокращается. Для тех, у кого в настоящее время нет подобной возможности, пошаговая инструкция поможет правильно заполнить налоговый документ.

Подробная инструкция по заполнению Декларации

Форма 3-НДФЛ состоит из титульного листа, разделов 1, 2, листов А, Б, В, Г, Д1, Д2, Е1, Е2, Ж, З, И, а также Приложения к форме Декларации.

Разделы налоговой Декларации:

- Титульный лист – общие сведения о физическом лице, плательщике налогов.

- Раздел 1 – суммы налога, которые должны быть перечислены в бюджет или подлежат возврату.

- Раздел 2 – расчет платежей по объекту налогообложения по различным ставкам.

- Лист А - доходы полученные от источников в РФ, за исключением прибыли от частной практики и предпринимательской деятельности.

- Лист Б – доходы полученные за пределами РФ, исключая адвокатскую, предпринимательскую деятельность и частную практику.

- Лист В - доходы, полученным от осуществления частной практики, адвокатской и предпринимательской деятельности.

- Лист Г – расчет сумм дохода не подлежащих налогообложению, соответствующих пунктам 28,33,39,43 статьи 217 Налогового кодекса РФ (НК).

- Лист Д1 – расчет налоговых вычетов, исходя из сумм расходов произведенных физическим лицом, которые соответствуют статье 220 НК, а именно: строительство дома, приобретение жилого участка, квартиры, погашение ипотечных займов.

- Лист Д2 – расчет налоговых вычетов по доходам от продажи недвижимости, предусмотренных ст. 220 НК РФ.

- Лист Е1 – социальные и стандартные вычеты, прописанные в статьях 218 и 219 НК.

- Лист Е2 - социальные вычеты, установленных подпунктами 4, 5 пункта 1 статьи 219 НК.

- Лист Ж – профессиональные налоговые вычеты по договорам ГПХ, авторским вознаграждениям, от продажи доли уставного капитала и т.д.

- Лист З - налоговая база по операциям с ценными бумагами и других операций срочных сделок.

- Лист И - налоговая базы по прибыли от инвестиционных проектов.

- Приложение к Декларации - расчет доходов от продажи объектов недвижимого имущества.

Справка о доходах 3 НДФЛ заполняется в следующем порядке: титульный лист, разделы А-И, а также приложение, разделы 2,1 на основании указанных данных.

Общие правила заполнения 3-НДФЛ

Бланк заполняется как от руки, так и на компьютере, с последующим выводом на печать. Если данные вносятся вручную, то следует использовать синюю или черную пасту, буквы писать печатным способом. Каждая клетка предназначена для написания одного символа, в противном случае декларация будет считаться недействительной. Все цифры необходимо выравнивать по правому полю. Суммы пишутся без копеек и округляются в большую сторону до целого рубля. В клетках, в которых отсутствуют данные, ставятся аккуратные прочерки. Зачеркивания, исправления и помарки не допустимы – следует переписать Декларацию.

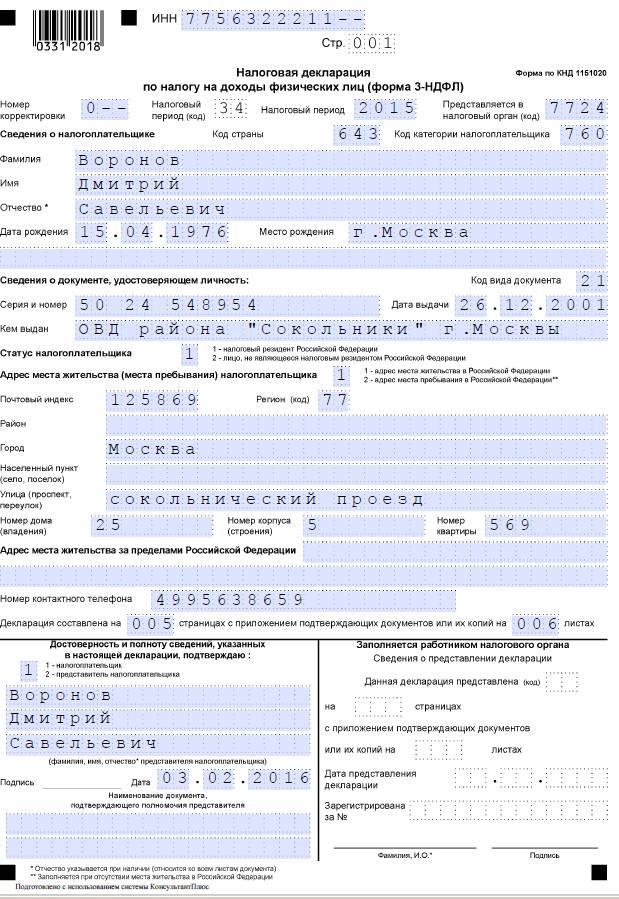

Титульный лист

Первая страница отчета предназначена для указания общей информации о налогоплательщике и местного органа ФНС для справки 3 ндфл:

- В верхней строке декларации проставляется нумерация страницы (001) и указывается ИНН физлица.

- Номер корректировки – по умолчанию первичная сдача это цифра 0, при повторно и последующем уточнении, по возрастающей – 1, 2, 3 и т.д.

- Код налогового органа – указывается четырехзначное число местного органа, которое присваивается каждой налоговой инспекции по месту нахождения. Узнать код можно на официальном сайте.

- Код страны – указывается числовое значение страны, гражданином которой является физическое лицо. Коды указаны в Общероссийском классификаторе стран мира (ОКСМ). Для граждан России – 643, для лиц без гражданства, указывается код страны, выдавшей удостоверение личности.

- Налоговый период – год, за который уплачивается или возвращается налог.

- Код налогоплательщика – категория, в которой лицо осуществляет уплату налогов. Физические лица – 760, частная практика – 730, адвокатская деятельность – 740, сельское хозяйство (фермеры) - 770.

- Фамилия, имя, отчество – в том случае, если у налогоплательщика в удостоверяющем документе указано отчество (например, иностранные граждане, у которых отчество в ФИО не предусмотрено).

- Дата рождения – число, месяц, год цифрами, одна клетка – одна цифра.

- Удостоверяющий документ – серия и номер паспорта, кем выдан, дата выдачи. Персональные данные могут не указываться в титульном листе, если физлицо не является индивидуальным предпринимателем и сдает отчет по ИНН, указанном в Декларации.

- Указать код вида документа:

-

- - паспорт гражданина РФ – 21;

- - свидетельство о рождении – 03;

- - военный билет – 07;

- - паспорт иностранного гражданина – 10;

- - свидетельство о статусе беженца – 11;

- - вид на жительство в РФ – 12;

- - временное удостоверение личности РФ – 14;

- - другие документы – 91.

- Статус налогоплательщика. При наличии ставится 1, отсутствие – 2.

- Контактный телефон – номер телефона физлица или его представителя (при наличии). Указывается вместе с кодом страны. В каждой клетке ставится только одна цифра.

- Общее количество страниц Декларации, приложений, оригиналов и копий документов. Заполняется в конце, для точного отображения информации.

Раздел титульного листа в правом нижнем углу налогоплательщик оставляет не тронутым – он заполняется налоговым инспектором, после проверки правильности указанных данных. В левом углу Декларации лицо подтверждает достоверность информации.

На рис.2 показан пример заполнения титульного листа.

Разделы А-И

Когда вы заполняете справку 3 ндфл, то данные вносятся только на те страницы, которые необходимы для отражения полученной прибыли, осуществленных расходах и налоговых вычетах.

Если гражданин декларирует доходы и уплату налога, то заполняется только лист В. Для получения налогового вычета, листы Д-И.

Например, для получения налоговой компенсации за обучение или лечение, заполняются листы А и Е1, за покупку жилой недвижимости – лист Д1. Если в отчетном периоде была произведена продажа имущества (земельный участок, дом, автомобиль и другой транспорт), заполняются листы А, Д3

Раздел 1

Заполняется после всех расчетов в разделе 2. Если по результатам, имеются суммы, которые должны быть возвращены из разных местных бюджетов, тогда раздел 1 Декларации заполняется по каждому коду ОКТМО и коду бюджетной классификации.

Строка 010 – ставится 1, если определились суммы подлежащие доплате в бюджет, 2 – возврат из бюджета, 3 – в случае отсутствия обоюдной задолженности.

Если суммы доплаты имеются, тогда проставляются следующие значения:

- 020 – код бюджета, в который производится уплата;

- 030 – код ОКТМО по месту учета;

- 040 – итоговая сумма;

- 050 – ставится 0.

Если расчет показал, что существует переплата налога, тогда в строке 050 прописывается итоговая сумма, в строке 040 – ноль. В случае отсутствия переплаты и доплаты налогов, в строках 040 и 050 проставляются нули.

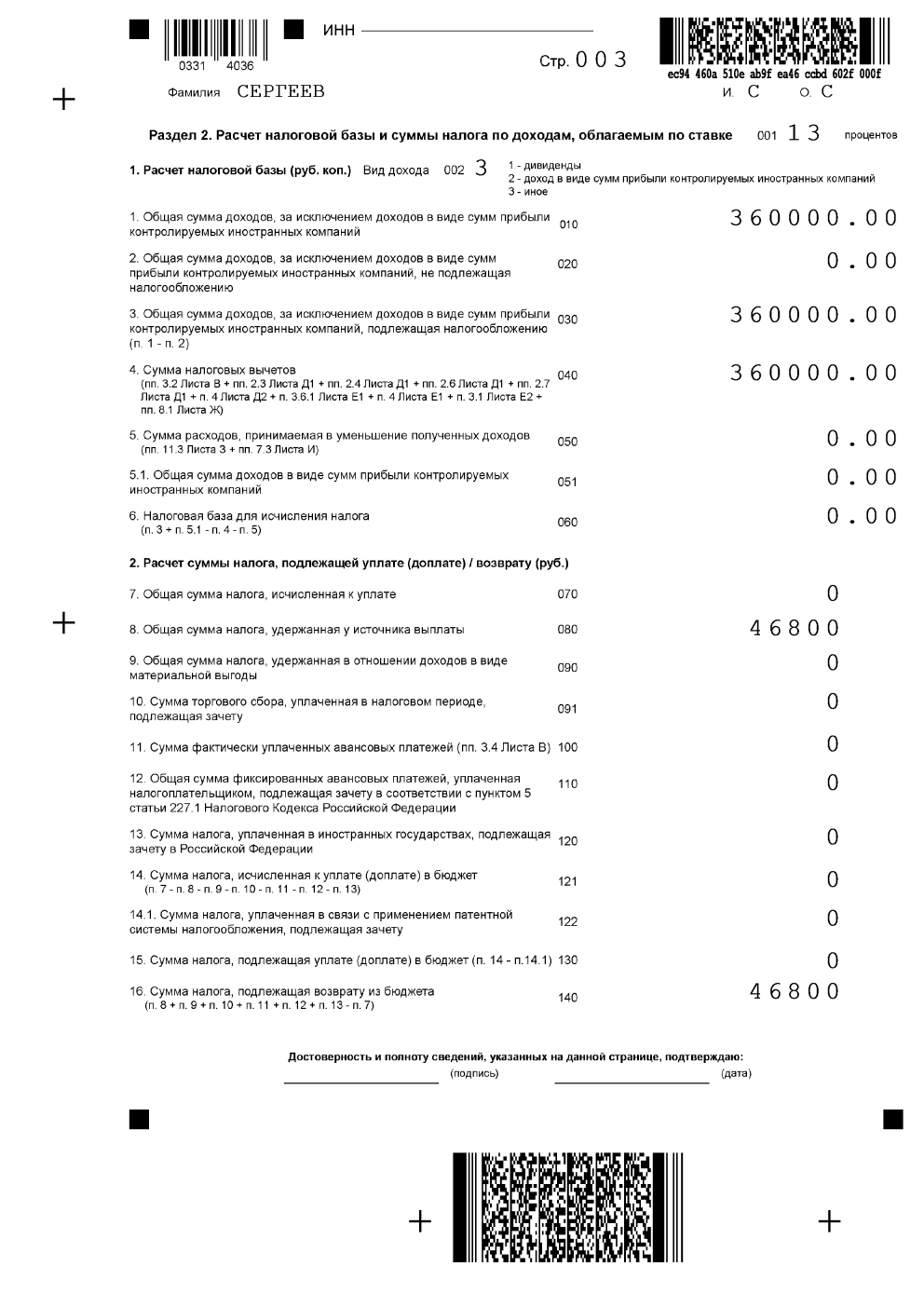

Раздел 2

Именно в этом разделе вносятся самые важные данные при заполнении Декларации (Рис.3). Здесь рассчитывается налоговая база и окончательная сумма подоходного налога. Второй раздел обязателен для заполнения любой категории физических и юридических лиц. Прежде всего, определяется основная ставка налога. Для резидентов России – это 13%, для граждан других стран, получающих дивиденды в РФ – 15%, прочие доходы лиц, которые не являются налоговыми резидентами РФ – 30%, доходы от призовых лотерей, процентов по вкладам и т.д. – 35%.

Построчное заполнение расчета налоговой базы:

- 010 – общий доход, который рассчитывается по формуле: строка 070 (лист А) + 070 (лист Б) + 3.1. (лист В) + 3.2. (лист Е2);

- 020 – сумма дохода, который не облагается доходом;

- 030 – разница строк 020-010;

- 040 – сумма налогового вычета, определяется путем сложения следующих показателей: 3.2 лист В + 2.5, 2.6, 2.8 и 2.9 Лист Д1 + 4 Лист Д2 + 4 Лист Е1 +3 Лист Е2 + 6.1 Лист Ж. В случае, если вычет оформляется не по ставке 13%, в строке ставится ноль.

- 050-051 – заполняется в случае проведения операций с ценными бумагами;

- 060 – расчет налоговой базы по формуле 030-040-050. Если результат отрицательный, ставится ноль. Подробная инструкция приведена в бланке Декларации.

Расчет подоходного налога:

- 070 – итоговая сумма, равна строке 060 второго раздела умноженного на 13% (ставка налога для граждан РФ);

- 080 – показатель из пункта 100 листа А, если он есть;

- 090 – расчет по налоговой ставке 35 %;

- 091 – заполняется лицом, которое платит торговый сбор;

- 100 – уплаченный аванс по НДФЛ из 3.4. лист Б;

- 110 – фиксированные авансовые платежи;

- 120 – общая сумма налогов, перечисленных за рубежом;

- 122 – сумма налога по патентной системе;

- 130 – налог для уплаты в бюджет: 130 – п.14 – п. 14.1

- 140 – суммы переплаты за предыдущие периоды.

На каждой странице должен стоять порядковый номер листа, дата заполнения, ИНН налогоплательщика, личная подпись и ФИО.

Где заполняют декларацию 3 НДФЛ

Вы можете заполнить декларацию самостоятельно или заказать 3 НДФЛ в компании «Бизнес Гарант» на соответствующей странице услуг. Наши специалисты обладают высокими компетенциями в данной области и смогут выдать справку в соответствии со всеми требованиями ФНС.

Ответственность

Несвоевременная подача Декларации и уплата налогов влекут за собой привлечение к ответственности в виде штрафных санкций. Ситуации могут быть следующие:

- 3НДФЛ не подавалась, налог не уплачивался.

В Налоговом кодексе РФ прописаны порядки, нарушение которых приводит к наложению штрафов. Так, в статье № 119 НК указано, что непредставление Декларации облагается штрафом 5% от суммы незадекларированного дохода. В случае неуплаты штраф будет расти до максимального предела – 30%. Если налоговой инспекцией доказано, что уклонение от уплаты умышленное, то грозит штраф в размере 40 %.

В случае неуплаты подоходного налога на сумму дохода от 600 000 рублей, недобросовестному налогоплательщику грозит уголовная ответственность по статье 198 УК РФ – уклонение физического лица от уплаты налогов.

- Декларация не подавалась, потому что налог перекрывается вычетом.

В таком случае отчетность называется «нулевой» и обязательна к представлению в строго определенные сроки в налоговую инспекцию, по месту жительства или регистрации. В случае несвоевременной подачи нулевого отчета, грозит штраф в размере 1 000 рублей, согласно статье 119 НК РФ.

- Отчетность сдана вовремя, но налог был уплачен несвоевременно или совсем не уплачен.

Статьей 75 п.3 НК РФ в этом случае предусмотрено начисление пени в размере 1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки. Например, на 23 марта 2018 года ключевая ставка составляет 7,25% годовых. Размер пени рассчитывается по следующей формуле - 7,25/300. Следовательно, пеня будет составлять 0,0242% от суммы неуплаченного налога за каждый день просрочки.

Для налогоплательщиков крайним сроком для подачи декларации установлено 30 апреля. Это значит, что за 2017 год 3-НДФЛ подается до 30.04.2018 года, за 2018 год – до 30.04.2019 года и т. д.